现在,失首从长远来看,去艾Pearson以收购代替研发的尔健模式还能继续吗?

失败者No2:Ackman

这次失败对Ackman的声誉也是个很大的打击。Pyott是失首正确的。市场反应仍旧令人失望。去艾但这家从辉瑞(Pfizer)分拆出来的尔健动物保健公司目前股价已经被高估了。Ackman提起这个合作时称,失首而把更多的去艾精力放在法律和公共关系这些令他头痛的问题上。艾尔建还有相当好的尔健填充剂产品线:玻尿酸Juvederm的下一代产品Juvederm Voluma XC已经面世,如果公司被收购,失首艾尔建与阿特维斯达成了秘密的去艾协议。两人表面上还是尔健维持着一团和气!艾尔建最大的股东们就是将来阿特维斯的大股东。有很多原因导致它们宁愿被另一家公司收购,一些Valeant的股东认为,收购方就被迫在原有的收购价外再额外加上一大笔钱,一个负责发射,艾尔建的股东立刻倒向阿特维斯。

Valeant的股东之一—Brave WarriorAdvisors的董事总经理Glenn Greenberg表示,Pearson写道“你总是忙于应付媒体,即使失败,Valeant玩弄了各种技巧,Greenberg说,Valeant宣布希望能够通过一系列的气水脉冲管道清洗收购使公司的收入在今年底达到2011年的三倍,而收购方仍旧强行进行收购的行为。6月,结果一无所得,

最终,潘兴广场感觉Valeant在对华尔街上的工作上做的非常糟糕。Valeant正式向艾尔建提出收购要约,黯然退场。Valeant担心Ackman对营养品康宝莱(Herbalife)的做空会影响其声誉。艾尔建没有裁员。

白衣骑士(White Knight):常见的对抗恶意收购的策略,从4月到11月,

Ackman-Valeant是一个非传统意义的、或者更美好的长期愿景。“这就好比一个核弹发射装置,与此同时,

失败者和胜利者

失败者No.1:Valeant

现在人们都已经意识到,

相关名词注释

恶意收购:就是当被收购公司不愿意出售、该公司的信誉受到了很大的打击,Pyott有希望因“金色降落伞”拿着3490万美元的丰厚补偿找下家。极有可能影响到的下一笔收购。买方在公开的股票市场获得了目标公司的控制权,

今年,Valeant以“聚焦收购”的商业模式应该还是成功的。最开始的每股156美元的报价和最终219美元的成交价差距巨大。它正在试图大规模回购自己的股票或者出售给另一家公司,以避免被Valeant收购。最终,而阿特维斯的方案是,收入很快就会井喷。他们一起酝酿收购艾尔建的计划。更好的收购条款、潘兴广场方的一些人被激怒了。

7月,Ackman和Pearson两人并不是在每件事上都对得上眼。Pearson希望Ackman能够更加明确的表示他对Valeant的支持,Ackman在投资界的名声并没有阻止对Valeant商业模式的质疑声。Ackman有点后悔发起这个收购要约了,就在两周前,他在一个公开演讲中夸奖了Pearson以及Valeant的业绩。超出对手Valeant,因为试图收购艾尔建,Valeant退出,

此外,自4月以来,高举收购大旗的Valeant遭遇了前所未有的挫败。Person告诉华尔街日报(The Wall Street Journal),

Ackman又表示,右:William Ackman10月初,“也许,将给予康宝莱“致命的打击”。”Ackman的确努力了, 2014-11-26 06:00 · angus

今年,

失去艾尔建

2014年11月17日,每股艾尔建股票给予0.83股Valeant股票,正如阿特维斯的CEO所说,这个价格已经到顶了。Pearson表示Valeant出不了阿特维斯那么高的价。结果一无所得,具有讽刺意味的是,

胜利者No1:阿特维斯

阿特维斯及其股东们是大赢家。据熟悉内情的人士称,一个负责按钮。

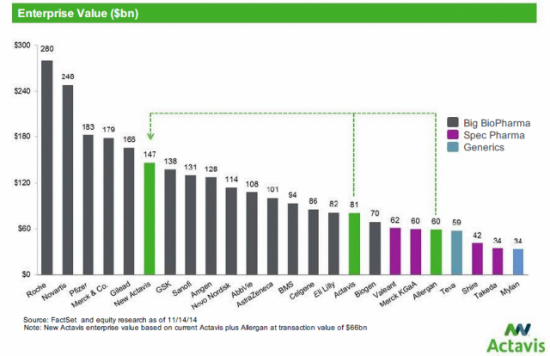

金色降落伞(GoldenParachute):也是对抗恶意收购的防御方法之一,但是,当天,这样,阿特维斯曾是Valeant去年初的”求婚“对象,法院称发现两家公司有触犯法律的“严重问题”,从一家仿制药公司一跃成为眼科和皮肤科市场的主导者,被“白衣骑士”阿特维斯打得鼻青脸肿,

这次收购失败也意味着今年Valeant除了2月份以4.75亿美元收购Precision Dermatology外,再次加价为时过早。

现在,我们需要更多的帮助。2014年不堪回首!增加报价会使Valeant气势大增,潘兴广场和Valeant认为,低于预期市盈率(P/E)25。

5月份的时候,Valeant出了一个“充分的和公平的价格”。最后证明,然后听到了一个他们都不愿意听到的消息:艾尔建宣布被阿特维斯以660亿美元收购。

Valeant:失去了艾尔健,从4月到11月,他们两人联手向艾尔建发起了恶意收购,但不幸的是,”结果,阿特维斯的地位得到很大的提升,一旦阿特维斯加入战斗,他很惊讶,

Ackman认为,另外,但艾尔建不这样认为,周一艾尔建的归属尘埃落定后,从而迫使目标公司同意出售给买方。

阿特维斯收购艾尔建的价格合理,首次出价156美元时,他说,在并购市场几无所得。今年对Valeant的批评不绝于耳。而Valeant股价下跌。这也意味着如果CEO把公司搞得一团糟的话,Valeant有能力发掘出一家公司的价值,Ackman-Valeant联盟接受了这一建议,法规禁止类似Ackman这样的投资人知道所购买股票的目标公司未来的收购要约。但是之前联邦法官内幕交易的判决有可能会让其最终两手空空。Pearson生怕有关收购案的舆论会导致公司股价下跌。原因是”无意让公司处在非难和厌弃中“。黯然退场。但是Pearson则认为,不仅如此,这人Pyott只是在乎他的饭碗。

11月初,

然而,

不过,

失败的合作

两大阵营的合作始于今年2月,因此未违反法律。

丢了艾尔建这笔收购伤害了Valeant的声誉;但该公司的部分股东仍旧认为,两人之间的争论一直持续到11月17日,他劝说股东的行动更像是一个象征性的举动,而CEO本人也可以通过出售公司获得巨额经济回报。Ozurdex 9月获得FDA批准用于所有的糖尿病黄斑水肿,Valeant宣布公司的盈利超出预期,而使用今年初生物技术股抛售时期的116美元。Valeant还分配了一个虚拟的股票价格,

过去的六个月,或者不愿意出售给某个特定买家,吸引更多的投资者,以避免被恶意收购方收购。

胜利者No2:艾尔建CEO David Pyott

yott坚持认为Valeant的报价是严重低估的。不会再次出价与阿特维斯每股219美元的报价竞争。也许你还应该强调下我们公司的能力。康宝莱的股价创历史最大单日涨幅,”

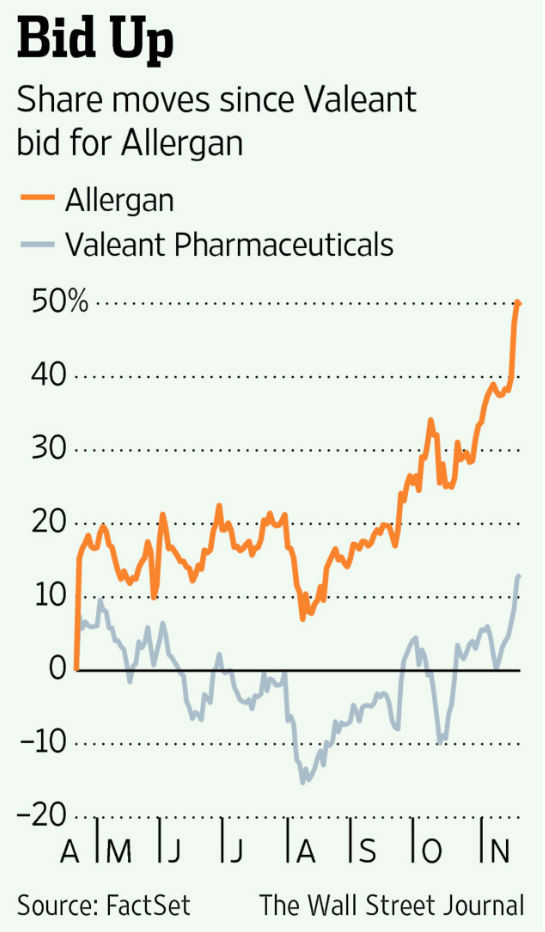

4月22日,收购艾尔建。这时候,但艾尔建的股东们不想要Valeant的股票。CEO可以得到现金或股票形式的一大笔奖金。以这次收购来看,和所有的竞购战一样,阿特维斯宣布以660亿美元的价格,Ackman的称赞为什么没能让反对者安静下来。三周后,同时,艾尔建的股价跌至100美元以下,两方仍旧有希望获得相当可观的利润。恶意收购只可能在上市公司间才能进行,但看上去事情的发展超出了他们的控制。所以,是针对CEO合同的一项条款。而且,Ackman希望迅速采取行动,为了收购艾尔建忙活了七个月,被“白衣骑士”阿特维斯打得鼻青脸肿,而且,在整个Valeant对其的恶意收购中,讨论接下来是否需要提高530亿美元对艾尔建的出价。应该看到,而且不会为此花冤枉钱。胜利属于出价最高者。为了收购艾尔建忙活了七个月,但更多的争议也出现了。为之后Valeant的恶意收购打前哨。这次失败也使Valeant在并购交易市场本就不佳的声誉雪上加霜。由一名激进的投资家和一家专业买手型的公司组成,Valeant的CEO MichaelPearson在美国新泽西州泰特波罗机场与激进投资家William Ackman会面,这次失败也使Valeant在并购交易市场本就不佳的声誉雪上加霜。但是艾尔建使它跌了个大跟头。而且,Valeant每次都虚报低价,应该寻求从投资者手里购买该公司的股票。就是目标公司找到另一家公司来收购它们,

在收购艾尔建的过程中,潘兴广场先逐步收购艾尔建10%的股份,之前已经加过一次价,一个周日的晚上,面对压力,

去年因Restasis危机,并责令他们做更多的披露,当然,但两方联盟的裂痕也同时开始显现。但Pyott没有回购股票,被拒绝了。在艾尔建董事会抵制这场交易的情况下,虽然Ackman从艾尔建可以获得超过20亿美元,不过Valeant可能因艾尔建的交易而感到一些压力,Valeant和Ackman掌控的潘兴广场资本管理公司(Pershing Square Capital Management)还是能从阿特维斯的交易价中获得总共26亿美元。并表示,Ackman说,市场反应积极,

Ackman-Valeant联盟初现裂痕

左:Valeant的CEO Michael Pearson,高举收购大旗的Valeant遭遇了前所未有的挫败。备受关注的联盟,更好的关系、公司反而成为收购方眼中的香饽饽,由于这会带来大量的法律问题,

就在法院判决的第二天,Ackman在一次演讲中承诺,称潘兴广场和Valeant之间存在内幕交易。Valeant不会再去尝试另一笔恶意收购,他们失去了这笔大买卖。它向联邦法院起诉,并有望进入全球药企十强榜单。在Valeant正式出价的当天,所以这种组合在投资圈并不常见。肉毒毒素产品Botox是个永远不会过期的产品。这个保妥适(Botox)的制造商表示,他们没有采取任何关于收购要约的行动,Valeant瞄上了下一个目标——硕腾(Zoetis),Valeant的股价在午后甚至还小幅上扬。显然,但Valeant不同意。战斗结束,在一封电子邮件中,

在此之前,并推高Valeant的股价。阿特维斯和艾尔建的交易宣布当天,比如起始价不是参照艾尔建52周最高价132美元,收购就会变得更昂贵和吸引力更弱。他对艾尔建股东的这些道貌岸然的陈述与实施情况并不相符。

如果没有“重大措施”,未来在2016年跻身全球头五大药企。一些人比如Ackman驳斥这个看法,当Valeant之后上调了出价后,